Новости рынков |Аптечная сеть 36,6 - ЦБ возобновил допэмиссию акций компании

- 11 января 2019, 13:40

- |

Эмиссия обыкновенных акций компании была приостановлена 13 декабря 2018 года и возобновлена 10 января 2019 года.

В начале октября акционеры «Аптечной сети» одобрили увеличение уставного капитала компании в 3,6 раза через допэмиссию 6 миллиардов обыкновенных акций номиналом 64 копейки. Сейчас уставный капитал «Аптечной сети» составляет 1,492 миллиарда рублей, он разделен на 2,331 миллиарда акций номиналом 64 копейки.

https://1prime.ru/business/20190111/829605243.html

http://www.e-disclosure.ru/portal/event.aspx?eventid=7hNTG7zM4kuiqDJNHcBstA-B-B

- комментировать

- Комментарии ( 1 )

Новости рынков |Аптечная сеть 36,6 - акции подскакивали более чем на 30% после новостей по допэмиссии

- 14 декабря 2018, 18:18

- |

К 16.35 мск акции «Аптечной сети 36,6» росли на 14,39% (уже подскакивали на 33,8% — до 5,295 рубля), при этом дневной объем торгов увеличился примерно в 15 раз по сравнению с торгами за последнее время.

Как ранее в пятницу сообщил Банк России, регулятор 13 декабря принял решение о приостановлении эмиссии обыкновенных именных бездокументарных акций «Аптечной сети 36,6».

заместитель директора аналитического департамента «Альпари» Наталья Мильчакова:

«Это совершенно нормальная реакция рынка на отмену регулятором допэмиссии акций, которая могла бы размыть доли миноритариев в разы, ведь планировалось увеличение уставного капитала в 3,6 раза. Регулятор принял решение в пользу миноритарных акционеров, и это не могло не обрадовать рынок. Как правило, увеличение уставного капитала либо количества акций в свободном обращении негативно влияет на акции эмитента, а уменьшение уставного капитала либо сокращение free float, наоборот, позитивно»

( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 26 октября 2018, 09:05

- |

X5 приготовилась конкурировать не только с «Магнитом», но и с интернет-гигантами

X5 Retail Group замедлит рост сети в 2019 г., рассказали главный исполнительный директор X5 Игорь Шехтерман и финансовый директор группы Светлана Демяшкевич. В 2019 г. компания откроет около 2000 «Пятерочек», «Перекрестков» и «Каруселей», сообщила Демяшкевич. В 2018 г. сеть вырастет на 2500 точек, за 2017 г. Х5 открыла около 3000 магазинов. К началу октября 2018 г. у группы было 13 685 точек в России. Но выручка при этом должна расти. «Мы хотим, чтобы рост выручки [в 2019 г.] оставался в пределах 15–20%, – сообщила Демяшкевич. – Дальше – в зависимости от уровня инфляции и макроэкономики».

https://www.vedomosti.ru/business/articles/2018/10/25/784738-x5-prigotovilas-konkurirovat

( Читать дальше )

Новости рынков |Аптечная сеть 36,6 - может увеличить уставный капитал в 3,6 раза

- 12 сентября 2018, 19:48

- |

Из проекта протокола к внеочередному собранию акционеров следует, что компания планирует разместить еще 6 миллиардов обыкновенных акций, номинальная стоимость каждой из которых составит 64 копейки. Общая номинальная стоимость дополнительных акций составит 3,84 миллиарда рублей. По состоянию на 17.59 мск акции «Аптечной сети 36,6» торговались на Московской бирже по цене 5,22 рубля за акцию. Таким образом, рыночная стоимость такого пакета акций составляет около 31,3 миллиарда рублей. Размещение будет происходить по открытой подписке.

Акционеры компании будут решать вопрос о допэмиссии 1 октября.

проект решений ВОСА

Новости рынков |Аптеки 36,6 - СД 27 августа обсудит порядок определения цены дополнительных акций

- 20 августа 2018, 13:29

- |

2.4. Повестка дня заседания совета директоров эмитента:

1. О созыве внеочередного общего собрания акционеров.

2. О порядке определения цены размещения дополнительных акций ПАО «Аптечная сеть 36,6».

сообщение

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 03 августа 2018, 08:47

- |

Инвесторы купили отраслевого риска. Вложения в фонды акций растут опережающими темпами

В июле произошло существенное снижение объемов инвестиций в розничные паевые фонды. Управляющие компании привлекли в открытые ПИФы только 7,4 млрд руб., что почти на 40% меньше объема, поступившего в июне. При этом инвесторы рекордными за последние десять лет темпами наращивают вложения в фонды акций, которые демонстрируют высокую доходность и которые активно рекламируют управляющие компании. (Коммерсант)«Северный поток – 2» может обойтись без Дании

Оператор проекта строительства «Северного потока – 2» Nord Stream 2 AG разработал проект прокладки трубы в обход Дании, заявил 2 августа член правления OMV, курирующий в том числе и газовые проекты, Манфред Ляйтнер: «Мы разработали уже альтернативный маршрут, Nord Stream 2 AG не нужно дополнительных разрешений». Подробности он не раскрыл, но подчеркнул, что к удорожанию проекта это привести не должно: «Общая стоимость проекта останется прежней – как и говорилось при запуске проекта, она составляет 9,5 млрд( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 26 июля 2018, 08:52

- |

США пугают российско-китайской угрозой. Продажа En+ России или Китаю признана крайней мерой

Олег Дерипаска и члены его семьи не успевают до начала августа снизить доли в En+ Group, контролирующей «Русал» и «Евросибэнерго», чтобы вывести группу из-под санкций США. Это следует из доклада консультантов из Mercury, представляющей интересы En+ в Вашингтоне. Рассматривается продажа акций или передача их в траст, процедуры должны пройти лишь в августе-сентябре. Из-за этого Mercury добивается временного исключения En+ из-под санкций США, угрожая национализацией En+ в России или продажей группы «в интересах Китая». (Коммерсант)«Сибур» готовится провести

( Читать дальше )

Новости рынков |Аптеки 36,6 - валовая прибыль Группы в 2017г. составила 12 329 млн. руб., +14,5% г/г

- 25 июня 2018, 11:23

- |

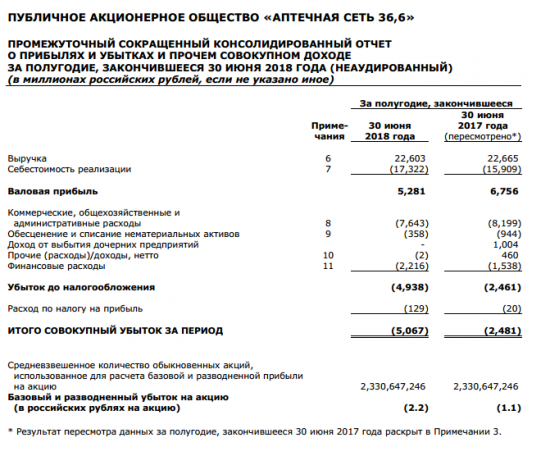

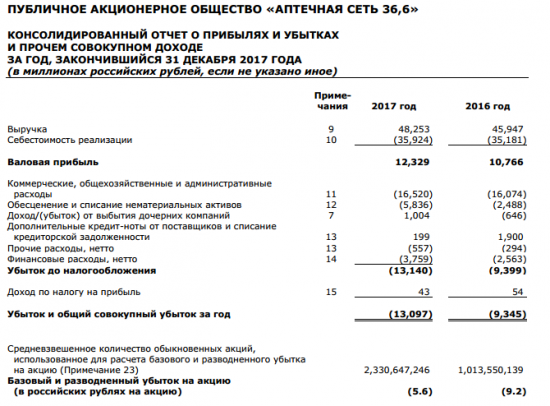

ПРОДАЖИ:

- Консолидированные нетто продажи Группы от текущих операций в 2017г. выросли на 5% и составили 48 253 млн. руб.

ПРИБЫЛЬ:

- Валовая прибыль Группы в 2017г. составила 12 329 млн. руб., что на 14,5% выше показателя предыдущего года. Валовая маржа в 2017г. составила 25,5%.

ФИНАНСОВЫЙ ДОЛГ:

- Чистый долг Группы (за вычетом остатков денежных средств на счетах) составил 31 514 млн. руб.

отчет

пресс-релиз

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 23 мая 2018, 09:17

- |

Олегу Дерипаске предложили отойти от руля

Вашингтон продолжает планомерно вытеснять из бизнеса внесенного Штатами в санкционный список Олега Дерипаску. Минфин США теперь готов снять санкции с группы ГАЗ, если бизнесмен лишится в ней контроля. Аналогичный сценарий уже реализуется в других ключевых активах господина Дерипаски — En+ и «Русале». В то же время сама группа ГАЗ пытается защитить свои позиции хотя бы на внутреннем рынке, требуя от правительства на фоне санкционного давления США не предоставлять льгот ее прямым конкурентам. Но пока эти попытки не дали результата. (Коммерсант)

Сбербанк покинет Турцию из-за санкций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс